Le paysage financier de 2025 a livré un choc brutal de réalité à la thèse de « l'or numérique », alors que

Bitcoin et l'or physique ont divergé de manière stupéfiante de 71 % en termes de performance annuelle. Tandis que

l'or a méthodiquement grimpé de 2 607 $ à plus de 4 315 $ l'once, générant un rendement massif de +65 % alimenté par des achats record des banques centrales de 863 tonnes,

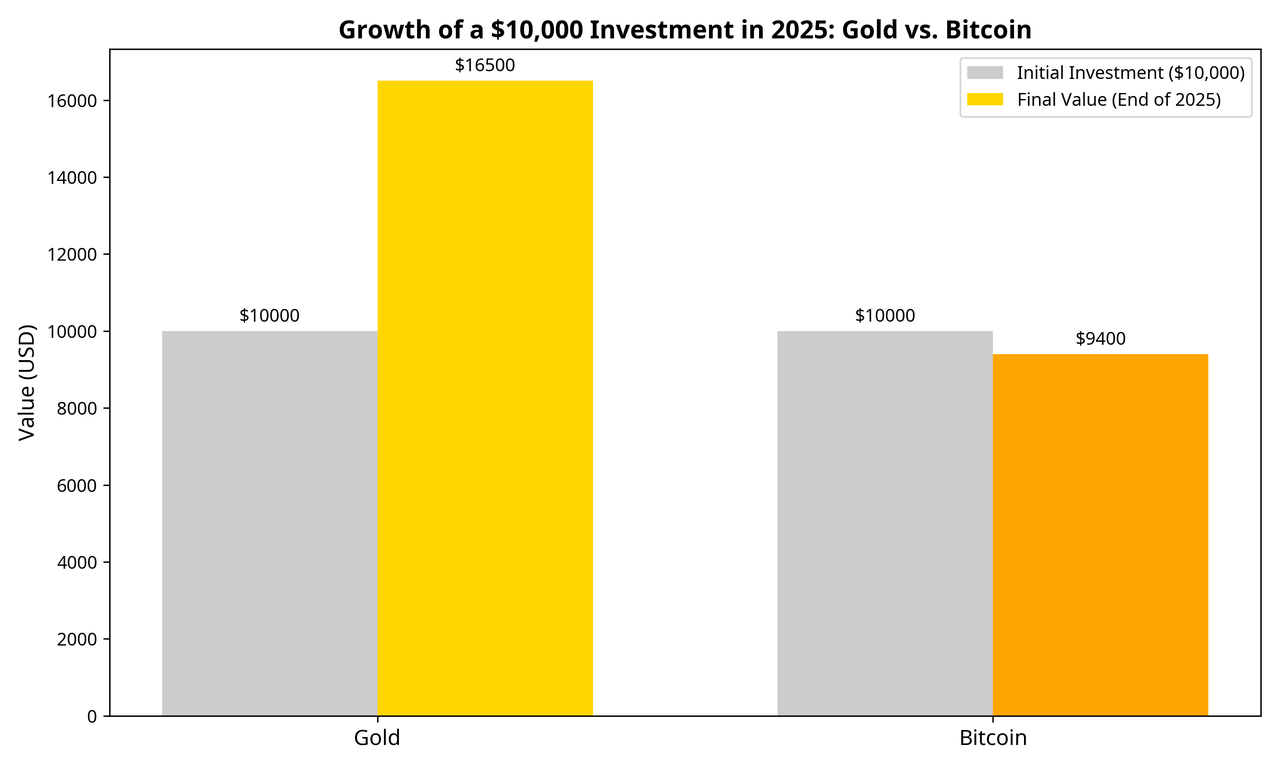

Bitcoin a heurté un mur euphorique. Malgré un pic atteint à plus de 126 000 $ en milieu d'année, la cryptomonnaie a terminé 2025 en position défensive, glissant vers une perte annuelle de 6 % et chutant sous les 80 000 $ en février 2026. Ce contraste frappant a transformé une allocation hypothétique de 10 000 $ soit en une aubaine de 16 500 $ dans les lingots, soit en un récit de mise en garde de 9 400 $ dans la crypto, prouvant que dans une année définie par les tensions géopolitiques et les stratégies de réserves changeantes, la « relique barbare » conserve encore le trône de la stabilité.

Points clés à retenir

Bien que Bitcoin ait généré des rendements astronomiques au cours de ses 15 années d'histoire, 2025 a servi de puissant rappel de sa volatilité et de la stabilité durable de l'or. Un investissement hypothétique de 10 000 $ effectué le 1er janvier 2025 aurait augmenté à 16 500 $ en or, tandis que le même montant en Bitcoin aurait diminué à 9 400 $.

• Le rendement de +906 % de l'or de 2005 à 2025 démontre sa fiabilité en tant que réserve de valeur à long terme. Son remarquable rallye de +65 % en 2025 a été soutenu par de puissants moteurs fondamentaux, notamment des achats sans précédent des banques centrales et son rôle d'actif refuge.

• Le parcours de Bitcoin de moins d'un dollar à un pic de 126 000 $ a été une histoire de croissance explosive, cyclique. Cependant, sa perte de -6 % en 2025, malgré l'atteinte d'un nouveau niveau record, souligne sa volatilité profonde et son adhérence à son modèle cyclique post-halving de boom et effondrement.

• L'analyse de l'historique à long terme et de la performance de 2025 met en évidence les rôles distincts que jouent ces actifs. L'or sert de stabilisateur de portefeuille et de réserve de valeur fiable, tandis que Bitcoin fonctionne comme un actif spéculatif à haut risque et haut rendement.

Introduction : Le grand débat de l'allocation de 10 000 $ entre l'or et Bitcoin en 2025

Imaginez un investisseur à l'aube de 2025, confronté à une décision classique mais de plus en plus complexe : où allouer 10 000 $. D'un côté se dresse l'or, la réserve de valeur millénaire, un actif tangible imprégné d'histoire et de confiance des empires. De l'autre côté,

Bitcoin, l'arrivant numérique, un actif décentralisé et volatil salué par ses partisans comme l'avenir de la finance. L'année 2025 a fourni un test dramatique du monde réel pour ce grand débat, et les résultats étaient tout sauf ambigus.

Cet article dissèque les chemins divergents que ces deux actifs ont pris tout au long de 2025. Nous explorerons les moteurs fondamentaux qui ont propulsé l'or vers l'une de ses meilleures années jamais enregistrées tout en examinant simultanément les forces cycliques qui ont vu Bitcoin atteindre un pic euphorique pour ensuite subir un déclin significatif. Pour tout investisseur naviguant dans ces marchés en 2026, les leçons de l'année précédente sont inestimables.

Un conte de deux rendements : L'écart de performance de 2025 entre l'or et BTC

L'écart de performance entre l'or et Bitcoin en 2025 n'était pas une marge étroite ; c'était un gouffre. Tandis qu'un actif créait une richesse substantielle, l'autre érodait le capital, résultant en une différence stupéfiante de 71 points de pourcentage dans les rendements annuels. En 2025, la performance de ces deux actifs a divergé significativement, soulignant la volatilité contrastée du marché.

L'or s'est avéré être un performeur exceptionnel ; commençant avec un investissement initial de 10 000 $, il a grimpé à une valeur finale de 16 500 $, générant un rendement annuel substantiel de 65 %. En contraste, Bitcoin a eu du mal à maintenir sa valeur sur la même période. Un investissement identique de 10 000 $ dans la cryptomonnaie a chuté à 9 400 $ à la fin de l'année, résultant en une perte de 6 %.

Source : Analyse des données de BullionVault et Yahoo Finance

Comme le graphique l'illustre vivement, un investisseur en or a vu son capital s'apprécier régulièrement, terminant l'année avec un gain significatif. En contraste frappant, un investisseur en Bitcoin, malgré l'observation d'un nouveau niveau record en milieu d'année, s'est retrouvé avec moins que son investissement initial. C'était une année où l'or a eu l'une de ses meilleures années jamais enregistrées, tandis que l'actif de croissance explosive a freiné. L'écart de performance n'était pas seulement une statistique ; c'était un gouffre, résultant en une différence de 71 points de pourcentage dans les rendements annuels.

Pourquoi l'or a brillé en 2025 : Une tempête parfaite de demande pour des gains de 65 %

La poussée de l'or au-delà de 4 000 $ l'once a marqué l'un des rallyes les plus décisifs des marchés modernes des matières premières. Plutôt que d'être alimenté par la spéculation à court terme, le mouvement reflétait une convergence de forces de demande structurelles qui ont remodelé le rôle de l'or comme réserve mondiale et actif de portefeuille, le plaçant parmi les actifs majeurs les plus performants de l'année.

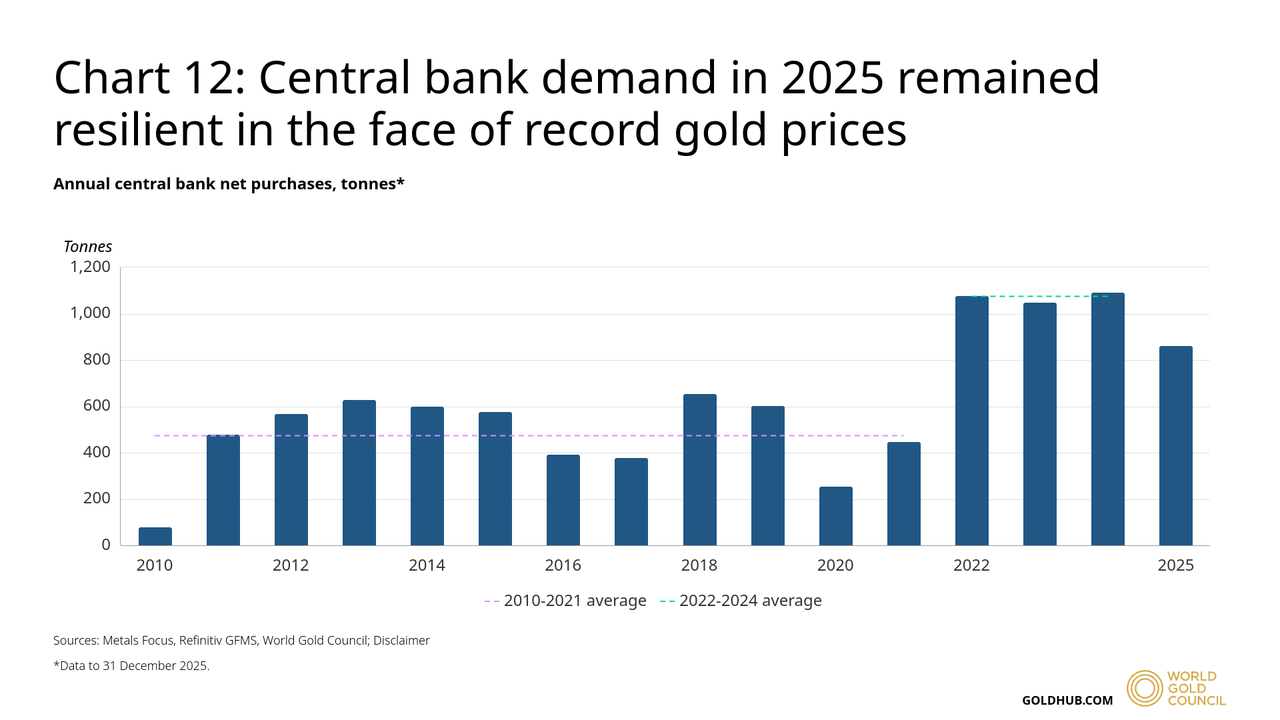

1. Achats soutenus des banques centrales

Un moteur central du rallye était l'ampleur et la persistance des achats des banques centrales. Les institutions officielles ont continué à accumuler de l'or à un rythme rarement vu en dehors des périodes de stress systémique, renforçant un changement à long terme vers la diversification des réserves et une dépendance réduite au dollar américain. Cette demande s'est avérée remarquablement résiliente, continuant même lorsque les prix atteignaient des sommets historiques.

Les recherches des grandes banques d'investissement suggèrent que cette tendance est structurelle plutôt que tactique, avec une demande des banques centrales qui devrait rester élevée jusqu'en 2026 et au-delà. En conséquence, les achats du secteur officiel ont absorbé une part significative de l'offre mondiale, créant une pression haussière soutenue sur les prix.

Source : World Gold Council

À la fin de 2025, les réserves mondiales d'or des banques centrales avaient augmenté à environ 36 300 tonnes, selon les estimations du World Gold Council et du FMI, plaçant l'or à environ 20 % des réserves officielles mondiales, une part qui reflète une diversification soutenue des réserves par rapport aux actifs fiduciaires traditionnels. Les banques centrales des marchés émergents ont été particulièrement actives, reflétant à la fois des considérations géopolitiques et une réévaluation du risque de réserve à long terme. Cette accumulation constante a fourni à l'or une base de demande puissante et cohérente qui a aidé à stabiliser le marché pendant les périodes de volatilité.

2. Les moteurs macroéconomiques et géopolitiques stimulent la demande d'or

L'or a gagné du terrain tandis que les investisseurs naviguaient dans un mélange d'incertitudes économiques et géopolitiques. Les tensions croissantes au Moyen-Orient et en Europe de l'Est, combinées à une croissance mondiale plus lente, projetée à 2,8 % pour 2026 par le FMI, ont conduit les investisseurs à rechercher des actifs plus sûrs. Les attentes de taux d'intérêt bas prolongés de la Réserve fédérale américaine et de la BCE ont davantage soutenu l'attrait de l'or.

3. Participation accrue des investisseurs

La participation des investisseurs a ajouté une autre couche d'élan. Les flux de capitaux vers

les produits d'investissement adossés à l'or et les détentions physiques ont augmenté alors que le rôle de l'or comme couverture et allocation stratégique retrouvait de la prominence. Cette combinaison de demande officielle et privée a amplifié les mouvements de prix et soutenu le rallye pendant les périodes clés de stress du marché.

Alors que ces dynamiques se déployaient, les attentes des analystes se sont ajustées fortement. Les prévisions de prix ont été révisées à la hausse dans l'ensemble de l'industrie, reflétant la reconnaissance que le rallye de l'or était soutenu par des fondamentaux durables plutôt que par des chocs temporaires. Bien que des corrections à court terme aient émergé en cours de route, elles ont été largement perçues comme des consolidations au sein d'une tendance haussière plus large, et non comme un renversement du narratif sous-jacent.

Source : Graphique

XAUT/USDT sur le marché Spot BingX

Prises ensemble, la poussée de l'accumulation des banques centrales, l'incertitude macro accrue et le regain d'intérêt des investisseurs ont créé un alignement rare de forces. Cette tempête parfaite de demande explique non seulement comment l'or a dépassé 5 000 $ l'once, mais pourquoi de nombreux participants du marché croient que son importance stratégique et son momentum de prix s'étendront bien au-delà d'un seul cycle.

La vue d'ensemble : Le parcours de deux décennies de croissance régulière de l'or de 900 %

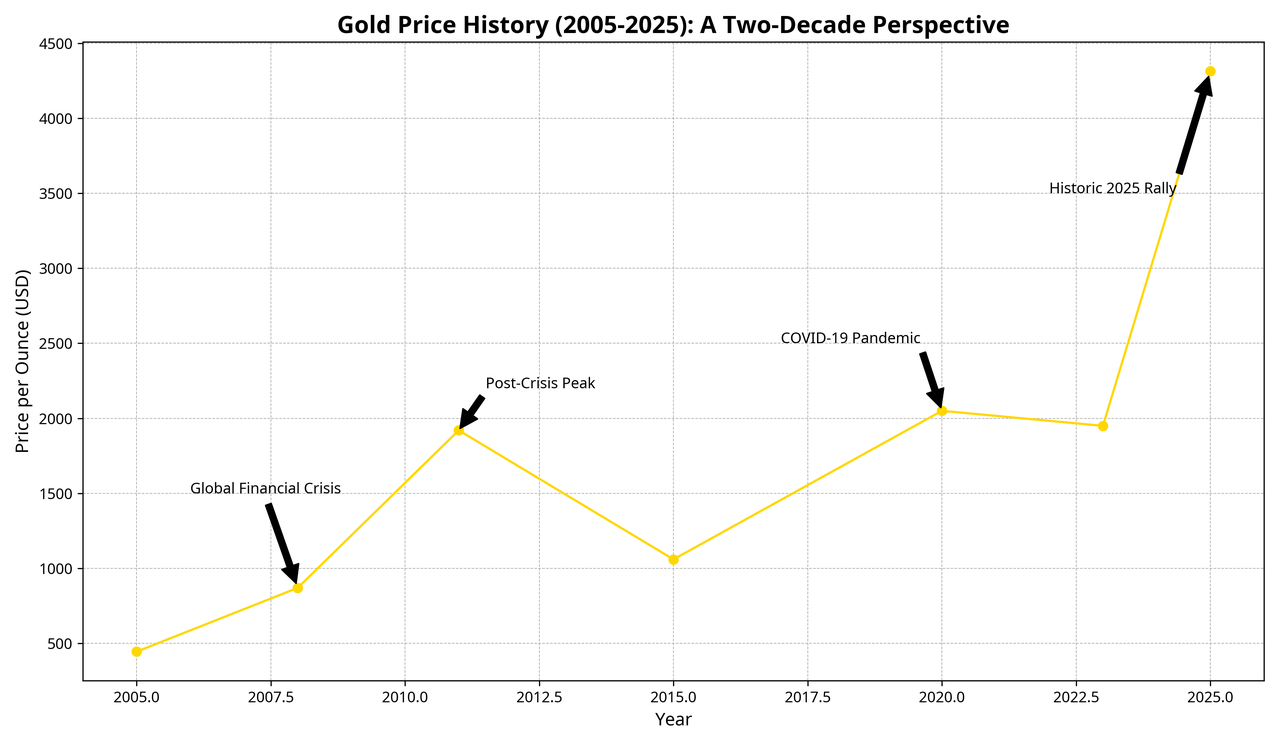

La performance de

l'or au cours des 20 dernières années est une leçon de maître en compétence discrète. C'est une histoire de résilience, un témoignage de son rôle durable comme havre de sécurité dans une tempête. D'un prix d'environ 445 $ l'once en 2005, l'or a méthodiquement grimpé à plus de 4 300 $ à la fin de 2025, générant un rendement total de plus de 900 %, selon les données historiques de StatMuse Money. Ce n'était pas une poussée spéculative imprudente, mais une série d'avancées régulières, souvent en réponse directe au tumulte mondial.

Source : Données historiques de StatMuse Money

En regardant en arrière, vous pouvez voir l'or réagir à l'histoire en temps réel. Il a rallié dans les suites chaotiques de la Crise financière mondiale de 2008, atteignant un pic près de 1 900 $ en 2011. Après quelques années calmes, il a trouvé un nouveau but pendant l'incertitude de la pandémie de COVID-19 en 2020. Puis, en 2024 et 2025, il s'est lancé dans son rallye le plus significatif à ce jour, alimenté par une tempête parfaite d'achats des banques centrales et d'instabilité géopolitique.

Le volume de trading des Futures de l'or approche 450 000 en fév. 2026

Les Futures de l'or continuent de figurer parmi les dérivés de matières premières les plus activement tradés au niveau mondial, reflétant leur rôle comme instrument central de couverture et de trading macro. Au 3 février 2026, le volume total quotidien des Futures de l'or a atteint environ 447 700 contrats, avec la majorité de l'activité concentrée dans le contrat d'avril 2026, qui représentait à lui seul plus de 385 000 contrats en volume et 293 000 contrats en intérêt ouvert. Cette concentration souligne où la liquidité institutionnelle est la plus profonde, faisant des contrats d'or proches et à court terme les véhicules préférés pour les traders positionnés autour des tendances d'inflation, des attentes de taux d'intérêt et des mouvements de marché risk-off à travers les marchés mondiaux opérés par le CME Group.

Comment trader les Futures de l'or avec crypto sur BingX TradFi

Contrat perpétuel GOLD sur le marché des Futures BingX

BingX TradFi vous permet de

trader les Futures de l'or en utilisant l'USDT comme collatéral, soutenu par une forte adoption du marché, avec la plateforme dépassant 1 milliard de dollars en volume de trading TradFi sur 24 heures en janvier 2026, incluant plus de 500 millions de dollars du trading de l'or seul, vous donnant un accès liquide, 24h/24, aux mouvements de prix de l'or sans courtiers traditionnels.

1. Connectez-vous à BingX et basculez vers les marchés TradFi ou dirigez-vous vers la section

Trading de Futures.

2. Déposez ou transférez des

USDT dans votre portefeuille Futures pour utiliser comme marge.

4. Choisissez votre effet de levier, type d'ordre (

marché ou limite), et taille de position.

5. Prenez une position longue ou courte pour trader la hausse ou la baisse des prix de l'or, et gérez le risque avec les outils stop-loss et take-profit en temps réel.

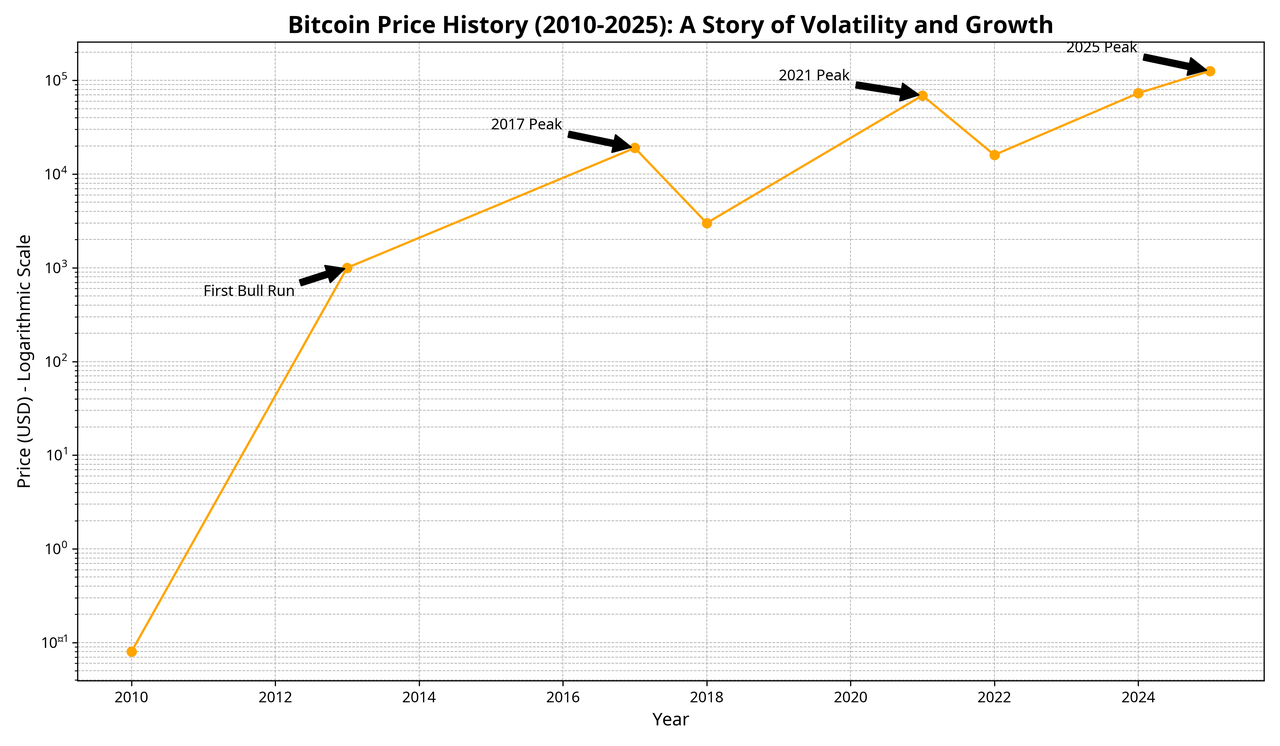

L'ère numérique : L'ascension explosive et cyclique de Bitcoin de 20 000 000 %

Si l'histoire de l'or est une montée régulière, celle de Bitcoin est une série de lancements de fusées. Son histoire est plus courte, beaucoup plus dramatique, et définie par une échelle de croissance qui n'a pas de parallèle dans la finance moderne. Depuis son premier prix enregistré de moins de dix centimes en 2010, Bitcoin a généré des rendements dépassant 20 000 000 % à son pic, selon le fournisseur de données crypto CoinGlass. Mais cette croissance explosive a eu un prix : une volatilité à vous couper le souffle et un cycle distinct de quatre ans de boom et d'effondrement, lié à ses événements de « halving ».

Source : Analyse des données historiques de CoinGlass

Note : L'axe vertical est sur une échelle logarithmique pour visualiser les vastes changements de prix.

Le parcours de Bitcoin a été des montagnes russes. Les principales

courses haussières en 2013, 2017, 2021, et plus récemment 2025, ont chacune vu le prix se multiplier par des montants stupéfiants. Mais chaque pic a été suivi d'un «

hiver crypto » punitif, avec des baisses dépassant souvent 80 %. Ce modèle, bien que sauvagement profitable pour ceux qui peuvent le naviguer, souligne le risque immense et la nature spéculative de l'actif.

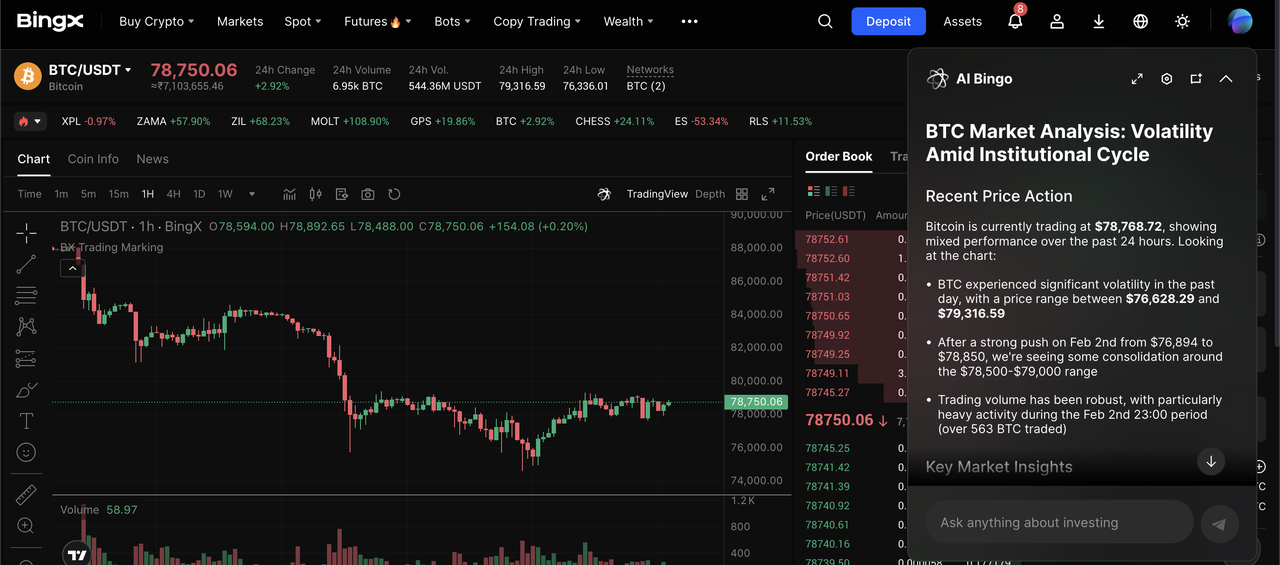

Le refroidissement volatil de Bitcoin : Le prix de BTC a chuté sous 80 000 $ en fév. 2026

L'histoire de Bitcoin en 2025 était un drame crypto classique. C'était une année de sommets incroyables et de bas sobres, une illustration parfaite de sa volatilité inhérente.

L'action des prix a suivi le script de son cycle historique de quatre ans presque à la lettre. Après l'événement de « halving » en avril 2024, l'horloge a commencé à tourner. Comme prédit par le cycle, le marché a atteint son pic 18 mois plus tard, avec Bitcoin atteignant un époustouflant 126 000 $ en octobre 2025. Mais ce qui monte dans une frénésie spéculative doit redescendre. Le déclin aigu subséquent était le début inévitable du prochain « hiver crypto », un modèle bien documenté à travers les fournisseurs de données du marché crypto comme Yahoo Finance.

Même l'arrivée d'investisseurs institutionnels et des

ETF Bitcoin n'a pas pu empêcher le déclin cyclique. Bien que ces développements aient apporté une nouvelle légitimité et du capital au marché, 2025 a prouvé qu'ils n'ont pas apprivoisé l'esprit sauvage de Bitcoin. L'actif danse encore au rythme de son propre tambour, poussé par les cycles internes du marché et la ferveur spéculative.

Comment trader Bitcoin (BTC) sur BingX

Paire de trading BTC/USDT sur le marché spot alimenté par les infos BingX AI

BingX vous permet de trader Bitcoin (BTC) avec le support des outils

BingX AI, vous aidant à analyser les tendances du marché, gérer le risque, et exécuter les trades plus efficacement à travers différents modes de trading.

• Acheter et vendre BTC sur le trading Spot : Achetez et vendez BTC instantanément aux prix du marché ou limite, idéal pour la détention à long terme ou le trading à court terme sans effet de levier.

• Position longue ou courte BTC sur le trading de Futures : Tradez BTC avec effet de levier pour prendre des positions longues ou courtes, vous permettant de profiter des marchés haussiers et baissiers tout en utilisant des contrôles de risque avancés. En savoir plus sur comment prendre une

position longue sur Bitcoin sur le marché des Futures.

• DCA Bitcoin sur achat récurrent : Automatisez les achats de BTC à intervalles fixes pour moyenner votre prix d'entrée dans le temps, une stratégie simple pour l'accumulation à long terme face à la volatilité du marché. En savoir plus sur comment

DCA Bitcoin via

BingX Achat récurrent.

Le dilemme de l'investisseur : Acheter de l'or ou Bitcoin en 2026 ?

L'histoire de 2025, placée dans le contexte de deux décennies d'histoire, offre des leçons claires pour tout investisseur.

Pour l'or, les moteurs fondamentaux qui ont mené à son rallye de 2025 restent fermement en place. L'équipe de stratégie des matières premières globales de JPMorgan reste optimiste, prévoyant que la combinaison puissante de la demande des banques centrales et des investisseurs pourrait pousser les prix vers 6 000 $/once d'ici la fin de 2026. L'argument pour l'or comme partie centrale d'un portefeuille diversifié n'a rarement été plus fort.

Pour Bitcoin, les perspectives sont plus complexes. Il reste une proposition à haut risque et haut rendement. Son histoire témoigne de sa capacité à générer une richesse qui change la vie, mais 2025 était un rappel brutal que ce potentiel vient avec le risque de déclins sévères et prolongés. Son rôle, pour l'instant, est celui d'un actif spéculatif, pas d'un stabilisateur de portefeuille.

Conclusion : Deux actifs, deux rôles différents

Dans le concours direct de 2025, l'or était le vainqueur clair. Il a tenu sa promesse séculaire comme réserve de valeur, récompensant les investisseurs avec des rendements substantiels et fondamentalement motivés. Bitcoin, après une poussée spéculative spectaculaire, a succombé à sa nature cyclique, rappelant à tous les risques impliqués.

La leçon ultime, cependant, n'est pas que l'un est « meilleur » que l'autre. C'est qu'ils servent deux objectifs vastement différents. L'or s'est prouvé, maintes et maintes fois, comme une couverture fiable et un préservateur de richesse. Bitcoin offre le potentiel alléchant d'une croissance exponentielle, mais avec un risque commensuré. L'histoire dramatique de 2025 fournit une leçon puissante et opportune pour comprendre cette différence et la valeur durable d'un portefeuille vraiment diversifié.

Lectures connexes